سیاستنامه اقتصادی

حکمرانی در نظام مالیاتی

چالشهای سیاستگذاری دولت برای افزایش درآمدهای مالیاتی در شرایط رکودی

بیان مسئله و تاریخچه آن

ترکیب درآمدهای دولت یکی از مباحث مهم در مالیه عمومی محسوب میشود. در ایران مهمترین بخشهای منابع عمومی دولت عبارتند از: منابع حاصل از فروش نفت و فرآوردههای نفتی، درآمدهای مالیاتی، درآمدهای حاصل از مالکیت دولت (مانند حق دولت در معادن، سود سهام شرکتهای دولتی و …)، منابع حاصل از فروش اوراق مشارکت و منابع حاصل از واگذاری شرکتهای دولتی.

درآمدهای نفتی و اتکای به این منبع درآمدی با توجه به ماهیت نوسانی و برونزا بودن بخش قابل توجهی از آن، اثرات نامطلوب و زیانباری را بر اقتصاد ایران تحمیل کرده است. اقتصاد تک محصولی، تورم پایدار، کاهش ارزش پول ملی، گسترش بیضابطه بخش دولتی و کوچک بودن بخش خصوصی نمونهای از این آثار زیانبار است. براساس سیاستهای کلی اقتصاد مقاومتی، تأکید بر استقلال از درآمدهای نفتی به عنوان یکی از محورهای اصلی اقتصاد مقاومتی شناخته شده است. اصلاح نظام درآمدی دولت با افزایش سهم درآمدهای مالیاتی و قطع وابستگی بودجه به نفت از دیگر مواردی است که در این سیاستها به آن اشاره شده است. بر این اساس لازم است به دنبال جایگزین کردن سایر درآمدها به جای درآمدهای نفتی بود.

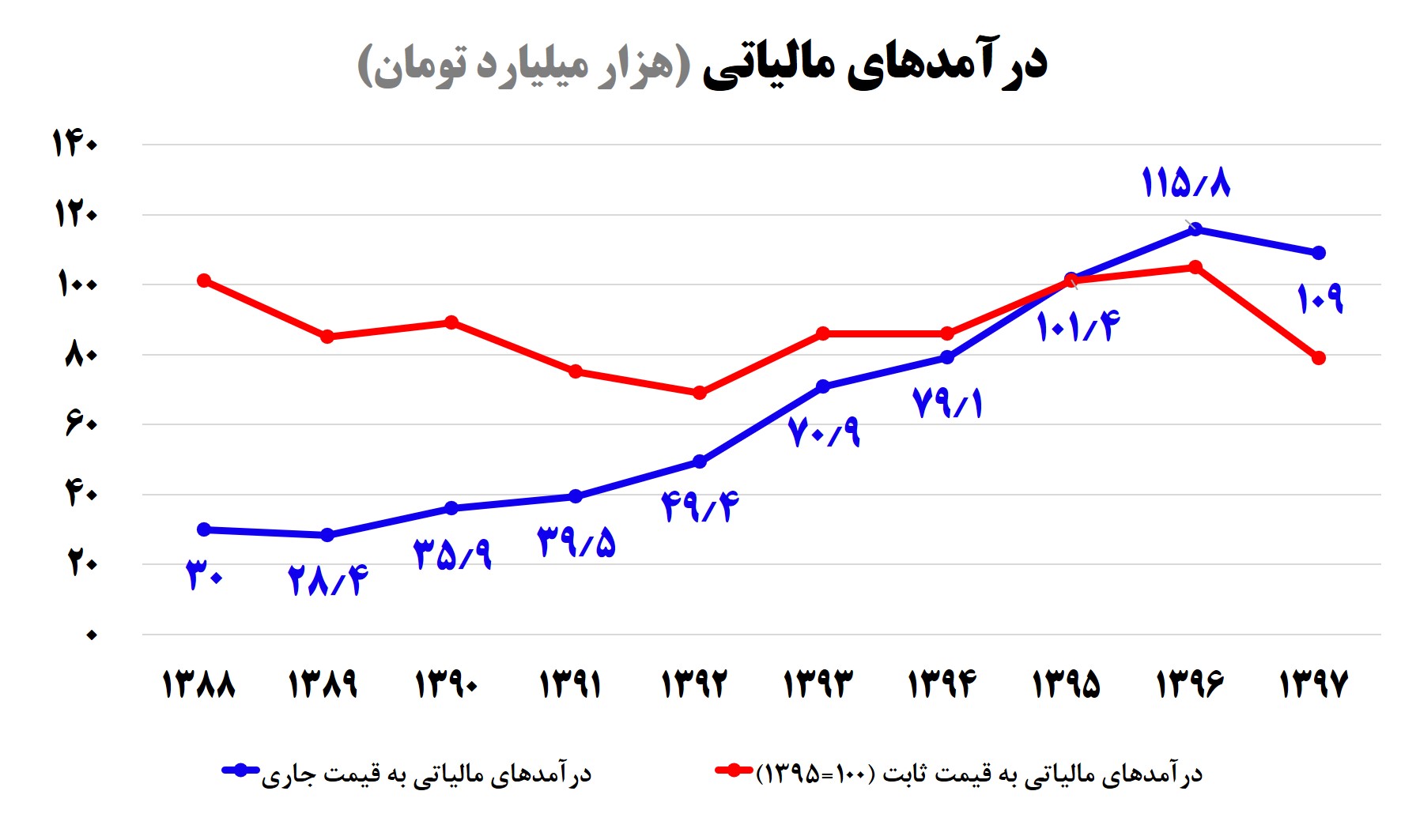

یکی از انواع این درآمدها، درآمدهای مالیاتی است. مالیاتها نهتنها ابزار تأمین کننده مصارف بودجه دولت محسوب میشوند، بلکه در تنظیم سیاستها و راهبردهای اقتصادی نیز نقش تعیین کنندهای ایفا میکنند. درآمدهای مالیاتی در کشور ما در قانون بودجه سال ۹۸ به میزان ۱۴۰ هزار میلیارد تومان پیشبینی شده است. روند درآمدهای مالیاتی طی سالهای گذشته بدین صورت بوده است:

نمودار (۱) کل درآمدهای مالیاتی کشور، منبع: گزارشهای بانک مرکزی [۱]

همانگونه که مشاهده میشود درآمدهای مالیاتی کشور در چند سال گذشته افزایش چشمگیری داشته است. حال آنکه در کشور ما در چند سال اخیر به دلایل مختلف رکود اقتصادی حاکم شده است و اقتصاد با مشکلات عمدهای از قبیل بیکاری و ظرفیت پایین تولید روبرو بودهاست. بنابر اصول اقتصادی سیاستهای مالی عموماً خاصیت ضد چرخهای دارند؛ یعنی در دوران رکود دولت با اعمال سیاستهای مالی انبساطی و در دوران رونق با اعمال سیاستهای مالی انقباضی بایستی به جهتدهی عاملان اقتصادی و بازار بپردازد. از همینرو پیشبینی میشد در فضای کنونی کشور ما، اجرای سیاستهای مالی انبساطی نظیر کاهش مالیاتها به کمک تولید و اشتغال و دیگر متغیرهای اقتصادی بیاید اما آنچه در عمل مشاهده شده خلاف این واقعیت است. درآمد مالیاتی بیش از ۱۰۰ هزار میلیارد تومانی در سال ۱۳۹۵ و درآمد مالیاتی ۱۱۵ هزار میلیارد تومانی در سال ۱۳۹۶ بیانگر این واقعیت است که درآمدهای مالیاتی طی سالهای اخیر افزایش زیادی یافته است. سوال اینجاست که چرا در دوران رکود سیاست مالی انقباضی اعمال شده و درآمدهای مالیاتی افزایش داشته است و این افزایش درآمد بیانگر چیست؟

از طرف دیگر وجود سایه تحریم بر فضای اقتصاد کشور باعث میشود تا همواره این نگرانی ناشی از کاهش درآمدهای نفتی وجود داشته باشد. با شروع تحریمها میزان درآمدهای نفتی کشور کاهش یافته واثر مستقیم آن بر بودجه کشور نمایان میشود. لذا بایستی به دنبال راههای افزایش درآمد بود. یکی از این راهها افزایش درآمدهای مالیاتی است. از آنجا که طی سالهای مواجهه با تحریمهای نفتی درآمدهای نفتی کشور نسبتاً کاهش یافته است افزایش درآمدهای مالیاتی برای تأمین مالی اقتصاد و بودجههای سنگین سالیانه امری ضروری است. اما سوالی که مطرح میشود این است آیا امکان اتخاذ سیاست افزایش درآمدهای مالیاتی جهت جلوگیری از کسری بودجه وجود خواهد داشت؟

همانگونه که مطرح شد اکنون با دو مسئله به ظاهر متناقض روبرو هستیم؛ از یک سو در شرایط رکودی افزایش میزان درآمدهای مالیاتی با مشکل جدی روبروست و از سوی دیگر به لحاظ مشکلات تحریمی بدنبال راهکاری برای افزایش این درآمدها هستیم. برای حل این تناقض چه باید کرد؟

تشریح پاسخ و راهکارها

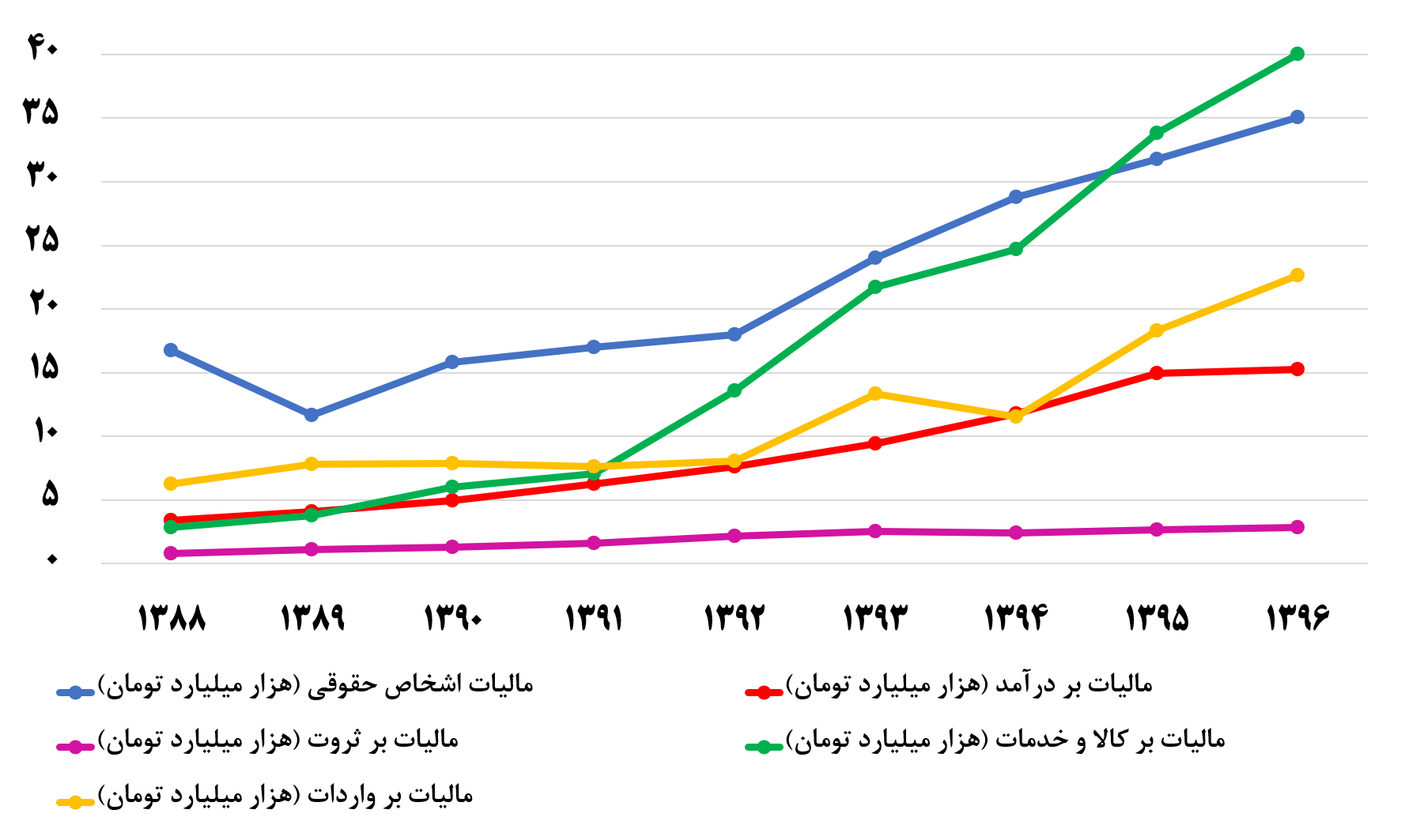

نکته مهم در خصوص افزایش درآمدهای مالیاتی توجه به میزان افزایش مالیاتها بر اساس پایههای مالیاتی موجود است. همانگونه که در نمودار زیر قابل مشاهده است، مالیات بر کالاها و خدمات، مالیات بر اشخاص حقوقی، مالیات بر واردات، مالیات بر درآمدها و مالیات بر ثروت، به ترتیب ۵ پایه اصلی مالیاتی کشور را تشکیل میدهند، که در این میان سهم مالیات بر کالاها و خدمات (مالیات غیرمستقیم) به صورت چشمگیری در حال افزایش است، که درآمد بیش از ۴۰ هزار میلیارد تومانی این مالیات (بیش از یک سوم کل درآمدهای مالیاتی) در سال ۱۳۹۶ شاهدی بر این ادعاست. بخش اعظم مالیات بر کالاها و خدمات نیز از طریق مالیات بر ارزش افزوده تأمین میشود. البته در خصوص نحوه اجرای مالیات بر ارزش افزوده و نیز درصد تحقق اهداف این مالیات در جای خود بحث بسیار وجود دارد. اما نکته اصلی در پایههای مالیاتی جایگاه نسبتاً پایین مالیات بر درآمدها (مالیات مستقیم) است.

نمودار (۲) میزان درآمدهای مالیاتی کشور به تفکیک سال و پایه

مالیاتها به عنوان ابزار تأمین مالی دولتها، از همهی بخشهای اقتصادی و به تناسب میزان مشارکت و بهرهمندی افراد در اقتصاد اخذ میشود. از همینرو نقش مالیاتهای مستقیم؛ که به درآمد و ثروت شخص یا اشخاص حقیقی و حقوقی تعلق میگیرد؛ از منظر عدالت اجتماعی بروز جدی مییابد. درآمد بیشتر و ثروت افزونتر شخص یا اشخاص حقیقی و حقوقی نشانگر برخورداری بیشتر آنها از امکانات جامعه و نشاندهندهی میزان قدرت خرید بیشتر و سختی و رنج کمتر در پرداخت مالیات بیشتر از سوی این گروه است. به همین دلیل معمولاً نرخ مالیات مستقیم تصاعدی در نظر گرفته میشود. در مقابل مالیاتهای غیرمستقیم به همه افراد مصرفکننده، صرفنظر از میزان و چگونگی درآمد و دارایی آنان تعلق میگیرد. بر پایهی این تعریف، چون پرداخت کنندهی «مالیات غیرمستقیم» شناخته شده نیست، به درستی معلوم نیست عدالت اجتماعی در دریافت اینگونه مالیاتها چگونه رعایت میشود. هر چه مالیات بر مصرف کالاها و خدمات ضروری بیشتر باشد، به همان نسبت جنبهی اجباری و عدم امکان صرفنظر کردن از آن بیشتر میشود و در نتیجه احتمال ایجاد فشار در پرداخت آن بهوسیلهی افرادکم درآمد و فقیر بیشتر میشود. با وجود نقطه ضعف بزرگ اینگونه از مالیاتها از نظر عدالت اجتماعی معمولاً گرایش به این نوع از مالیاتها زیاد است و در کشور ما نیز نرخ رشد قابل توجهی داشته است.

در مالیاتهای مستقیم و در قسمت مالیات بر درآمدها از مجموع ۱۵ هزار میلیارد تومان در سال ۱۳۹۵، سهم مالیات بر مشاغل کمتر از ۴ هزار میلیارد و سهم مالیات حقوق نزدیک به ۱۱ هزار میلیارد بوده است [۲]، این موضوع دربردارندهی این مفهوم است که سهم بالای مالیات از حقوق به دلیل سادگی و راحتی وصول این نوع از مالیاتها بوده و در مقابل کم بودن میزان مالیات مشاغل؛ با وجود سهم بهسزای این بخش در اقتصاد؛ به دلیل عدم وجود ابزارهای مناسب برای شناسایی و وصول این نوع از مالیاتها میباشد. نکتهای که در شرایط کنونی اقتصاد کشور و با وجود رکود اقتصادی بیشازپیش جلوه مینماید.

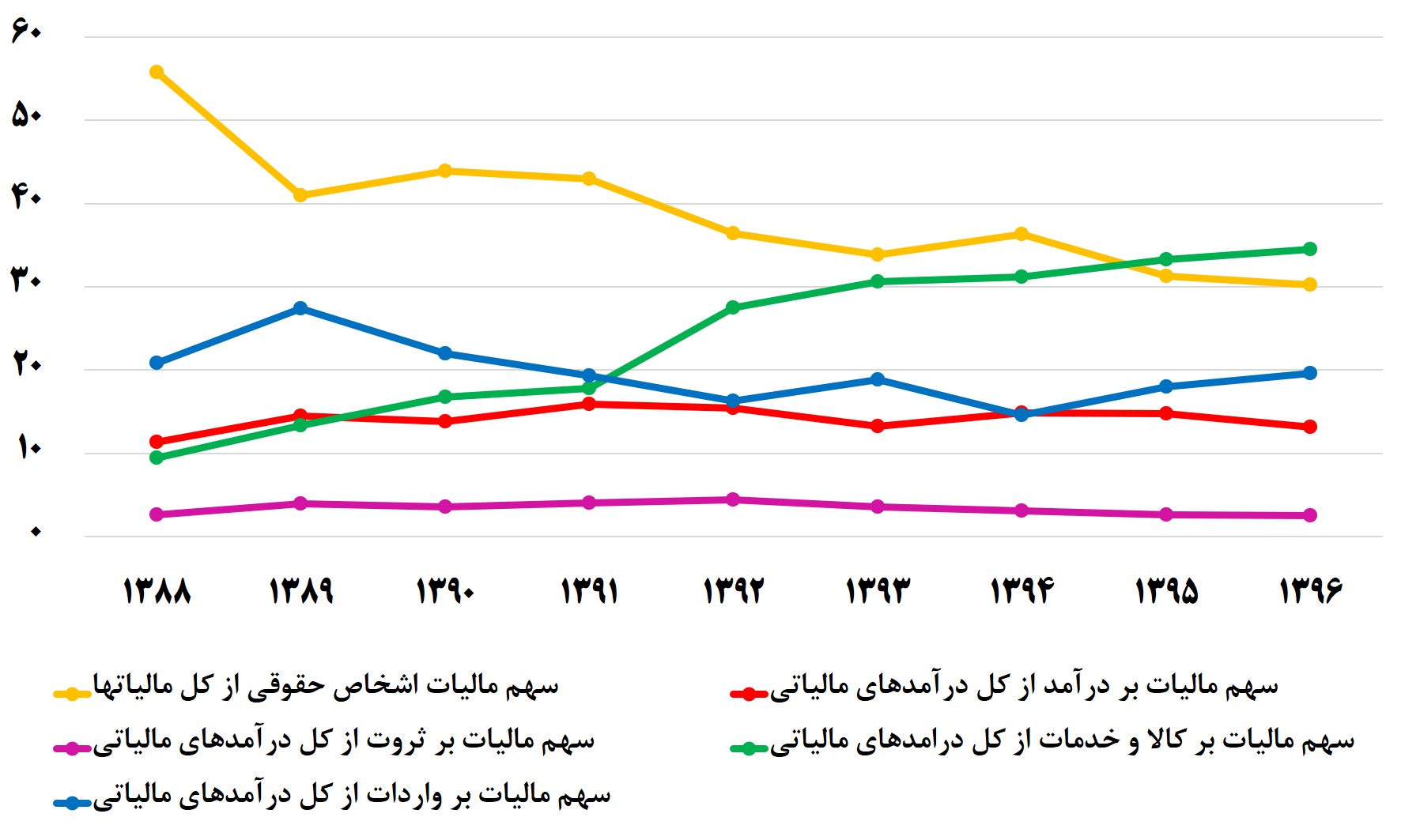

نمودار (۳) درصد اجزاء درآمدهای مالیاتی کشور به تفکیک سال و پایه

همانگونه که توضیح داده شد، در شرایط کنونی سهم مالیاتهای غیرمستقیم از درآمدهای مالیاتی رو به افزایش است، که در جای خود باعث افزایش نابرابریهای اجتماعی و کاهش عدالت اجتماعی میشود و از طرفی امکان افزایش درآمدهای حاصل از مالیاتهای مستقیم سهلالوصولتر و عادلانهتر است. به همین دلیل میتوان با استفاده از ظرفیتهای موجود در فضای کنونی اقتصاد به دنبال راهکارهای مناسب برای استحصال عادلانهتر درآمدهای مالیاتی و رونق مالیات در کشور بود. لذا میتوان در پاسخ به سؤال ابتدایی اینگونه گفت که بله! امکان افزایش درآمدهای مالیاتی حتی در شرایط رکود اقتصادی وجود دارد. بایستی با رصد فضای اقتصادی کشور نقاط مغفول را شناسایی کرد و بدون افزودن بار مالیاتی جدید بر بخشهای حقیقی اقتصاد، از فعالیتهایی که در بخشهای نامولد وجود دارند مالیات گرفت. از جمله مالیات بر عایدی سرمایه در بخش مالیات بر دارایی یا مالیات بر خانههای خالی در بخش مالیات بر مستغلات و بازتعریف پایه مالیات بر مجموع درآمد.

الزامات اجرایی

در همین راستا یکی از راهکارهای مناسب در شرایط کنونی اقتصادی به منظور حفظ سطح موجود درآمدهای مالیاتی و شناسایی و استفاده از ظرفیت مالیاتی موجود در اقتصاد کشور، بازتعریف پایهی مالیات بر جمع درآمد افراد است، که لازمه آن ارتقاء شاخصهای شناسایی این ظرفیتها است. البته این مهم جز از طریق سیاستهای ارتقاء و تشویق شفافیت اقتصادی امکان پذیر نیست. بر اساس قانون اصلاحی مالیاتهای مستقیم این موارد از طریق قانونگذار پیشبینی و به تصویب رسیده است و از ابتدای سال ۹۵ ابلاغ شده است، اما هنوز در بسیاری از موارد، نظیر دسترسی به حسابهای بانکی افراد، با عدم همکاری بخشهای ذیربط مغفول واقع شده است. لذا اجرای طرح شفافیت سامانههای اطلاعات اقتصادی از اولویتها و الزامات اصلی این راهکار به شمار میآید.

منابع

- گزارشات سازمان امور مالیاتی

- دادههای سری زمانی بانک مرکزی

- اسفندیار، حسین و سیدمحمدصالح نجفی فراشاه؛ (۱۳۹۷) «شفافیت و سامانهها»؛ تهران: پژوهشکده سیاستپژوهی و مطالعات راهبردی حکمت

- نجفی فراشاه، سیدمحمدصالح؛ اثرگذاری شفافیت مالیاتی بر متغیرهای کلان اقتصادی در چارچوب مدل DSGE ، رساله دکتری، دانشکده اقتصاد،مدیریت و حسابداری دانشگاه یزد

- پژویان، جمشید و باقر درویشی (۱۳۸۹). "اصلاحات ساختاری در نظام مالیاتی ایران" پژوهشنامه مالیات، شماره ۸ صفحات ۹-۴۸.

[۱]. این نسبت در آمار تمامی سالها با مقداری اختلاف قابل مشاهده است.

[۲]. برای محاسبه درآمدهای مالیاتی به قیمت ثابت سال ۹۵ شاخص قیمت برای سالهای ۹۶ و ۹۷ به ترتیب ۱۰۸.۱ و ۱۳۶.۹ از گزارشهای مرکز آمار ایران اخذ شده است. میزان مبلغ اسمی درآمد مالیاتی سال ۹۷ بر اساس گزارش مرکز اطلاع رسانی دولت ۱۰۹ هزار میلیارد تومان عنوان شده است.

نظر شما :